サステナブル投資

サステナビリティを考慮した投資判断

アメリカン・センチュリーにおけるサステナブル投資

ACIは、フィデューシャリー・デューティーに基づき、サステナビリティに対して投資主導のアプローチを推進することでお客様に価値を提供することを目指します。投資の市場価値における無形資産の割合が、現在非常に大きな割合を占めていることを考慮すると、長期的な企業のビジネスモデルの持続可能性や債務者としての企業のキャッシュフローの耐久力にとって、サステナビリティ要素がますます重要になる可能性があります。

ACIでは、投資に対するアプローチというよりもむしろ、投資プロセスに組み込むデータのことを指して「ESG」という用語を用いています。ACIのサステナブル投資には、プロセス志向の「インテグレーション」と従来の金銭的アルファ(超過利益)に加えて、環境や社会へのインパクトの実現を目指す成果志向のソリューションの両方が含まれます。

サステナブル投資は、投資収益を生み出すと同時に現実世界にポジティブな成果をもたらすことができ、そして投資プロセスにESGデータを活用してサステナビリティ要素を組み込むことで、多くの情報に基づいてポートフォリオにおける投資判断ができると考えています。

サステナブル投資に対するACIのアプローチは、以下の3つの原則に基づいています。

投資主導

常に最重要視するのは、運用パフォーマンスです。重要なサステナビリティ要素を組み込むことは、こうした課題を考慮することで、より多くの情報に基づいた投資判断を行うことができ、お客様により優れた成果を提供できるという信条に基づいています。

独自の洞察

独自のリサーチとツールによって投資判断が行われます。サステナブル・リサーチ・チームのアナリストは運用チームと協働して、より深い洞察とより優れた成果を生み出すツールを開発しています。

イノベーション

急速に発展するサステナブル投資の中で先を行くために、お客様と連携しながら、それぞれの投資目標を達成するための新しい機能を開発しています。

「私たちはお客様と連携して、リスク、リターン、そしてサステナビリティの目標達成を後押しするようなソリューションを提供しています」

サラ・ブラットン・ヒューズ

シニア・バイス・プレジデント

サステナブル投資責任者

ACIのサステナブル投資に対するアプローチをご覧ください

ACIにおけるサステナビリティの歴史

ACIのサステナビリティへのコミットメントは、「豊かな未来のために」というビジネスモデルに端を発しており、資産運用業界におけるACIの強みとなっています。そのユニークな資本構造により、ストワーズ医学研究所を通じて世界の医療進歩を支援しながら、お客様の経済的な成功も後押ししています。こうしたビジネスモデルは、企業文化にも影響を及ぼしており、、投資手法にサステナビリティの原則を組み込むことは自然な流れとなっています。

長年にわたりサステナビリティ要素を考慮してきました。まず2006年に社会的責任投資を開始し、「除外」アプローチを採用しました。2014年には、重要なサステナビリティ要素をグローバルおよび米国以外の複数の旗艦戦略に正式に組み込み、より多くの情報に基づいた投資判断を目指しました。

以降、ACIでは以下のような大きな前進を遂げています。

専任のサステナブル・リサーチ・チームの設置

独自のサステナブル・リサーチおよび評価ツールの開発

スチュワードシップの実践

インテグレーションを多くの投資戦略に拡大

成果志向のソリューションを導入

1994

人類の発展に貢献できるようにと、私財の大部分を寄付したジム・ストワーズとバージニア・ストワーズによって、ストワーズ医学研究所が創設。

2006

たばこ関連銘柄を除外したポートフォリオを組成し、社会的責任投資を開始。

2014

サステナビリティ要素を複数の旗艦戦略へ正式に組み込み。

2016

ACIとして初めてサステナビリティを重視した戦略をローンチ。

2017

専任のサステナブル・リサーチ・チームを設置し、インテグレーション・フレームワークを構築。

2018

国連責任投資原則(PRI)に署名。

ACIとして初めてのインパクト投資戦略を開発。

2020

業界で初めて、サステナブル投資の半透明型アクティブETF(上場投資信託)をローンチ。

2021

サステナブル投資カウンシルを設置。

2022

アバンティス・インベスターズ®で責任投資に基づく戦略をローンチ。

エンバイロメンタル・ファイナンス主催の2022年サステナブル・インベストメント・アワードにおいて、ソーシャル・ファンド・オブ・ザ・イヤー(ヘルスケアインパクト戦略)を受賞。

2023

ヘルスケアと気候ソリューションに焦点を当てたプライベート・エクイティ・チームの機能を拡大。

独自のサステナビリティ・リサーチ・プラットフォーム、「サステナビリティ360™ (S360™)」を導入。

投資主導のアプローチ、会社全体のコミットメント

ACIのサステナブル投資アプローチは投資主導ではあるものの、このプログラムの成功には、運用チーム以外のコミットメントが欠かせません。そのため、社内でサポートやリソース管理のエコシステムを構築しています。ACIの全社員がサステナブル投資の取り組みを推進する上で重要な役割を果たしています。

サステナブル投資カウンシル

サステナブル投資カウンシル(SIC)は、サステナブル投資責任者と、投資分野の多くを担うフルタイムの運用プロフェッショナルで構成されており、サステナビリティに対する投資主導のアプローチを明確にしています。

SICの役割は以下の通りです。

サステナブル投資アプローチに関する協議とレビュー

サステナブル投資アプローチの一貫した実行へのサポート

独自のサステナブル投資プラットフォームである S360® の評価、開発、刷新

専門知識の中枢 - サステナブル・リサーチ・チーム

このチームは、サステナビリティ要素をファンダメンタル分析とポートフォリオの意思決定に組み込むことを目指す運用チームをサポートする専門家としての役割を担っています。

主な役割

発行体別およびテーマ別のリサーチとトレーニングの拡大

独自のサステナビリティ評価ツールおよびモデルの開発

スチュワードシップの実践

ソートリーダーシップの発信

お客様向けソリューションの刷新

業界パートナーとの協働

サステナビリティ・テーマによるリサーチとスチュワードシップの序列化

ACIのアプローチ

グローバルの重要な課題や機会は、経済の持続可能性や成長に関わる他の要因と切り離して評価することはできません。

ACIは、全ての人々にとって持続可能な未来の経済を実現するために鍵となると考える、

5つのメガテーマと関連するサブテーマに焦点を当てています・

各テーマを独自のツールに組み込み、トップダウンのリサーチとスチュワードシップの優先順位を決定します。

医薬品・医療サービスへのアクセス

革新的な治療法

医療コストの削減

より効率的な医療機器・サービス

人権・労働者権利

社会的地位の向上

賃金構造

食糧システム

リサイクル

製品寿命の延長

持続可能なインフラ

代替エネルギー

生物多様性

気候緩和

クライメートテック

廃水管理

自動化

コネクティビティ

デジタル化

Eコマース

フィンテック

「ACIのトップダウンによるテーマ別のアプローチは、今後20~30年間にわたって持続可能な経済を定義づけると考えられる5つのサステナビリティのテーマを中心としています」

独自のリサーチとツールによる洞察

サステナビリティ360®(S360®)は、お客様のために洞察を強化するように設計された革新的なプラットフォームです。

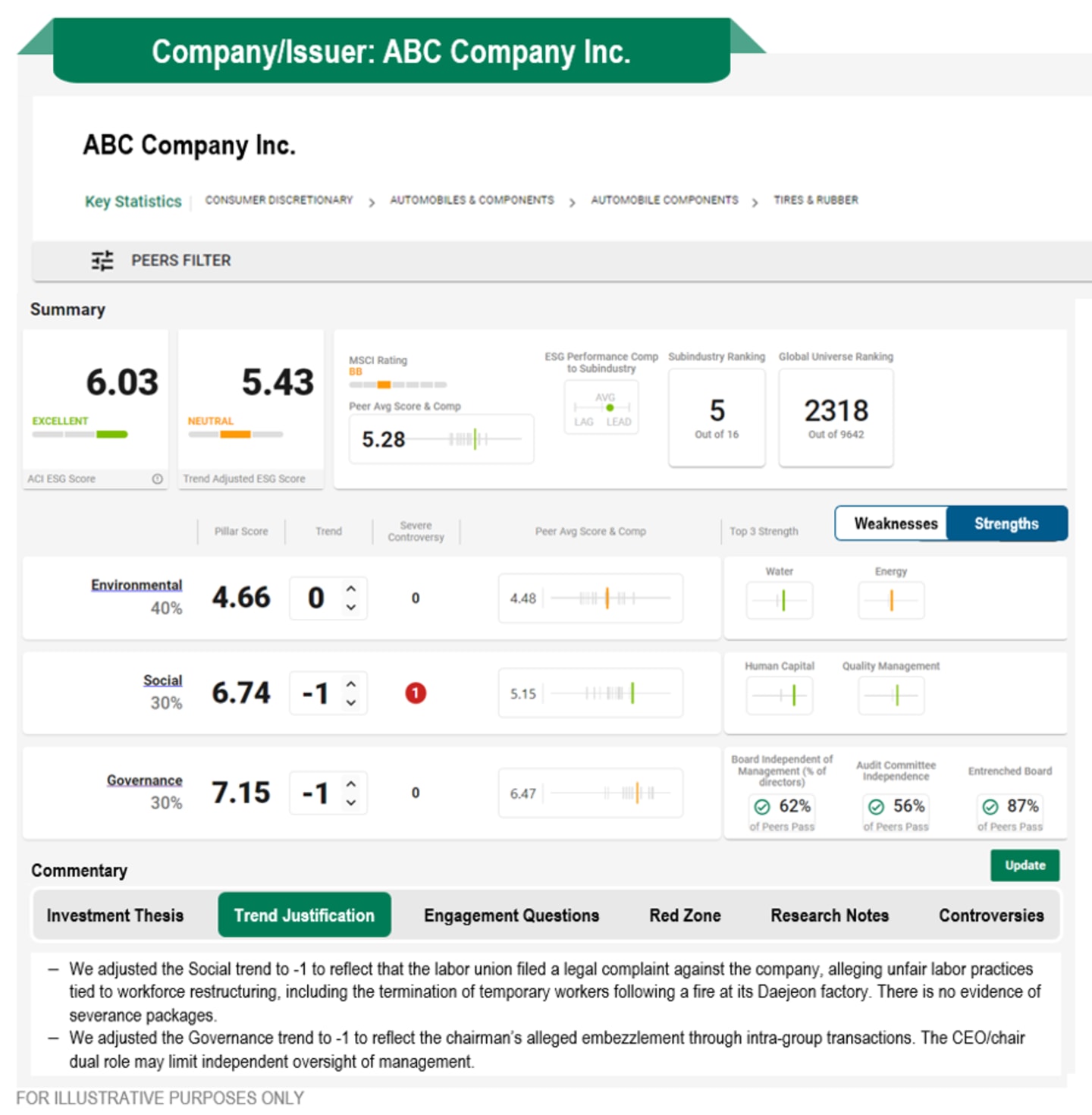

独自のサステナビリティ・リサーチ・プラットフォームであるS360®は、幅広いデータセット、定量的スコアリング・モデル、その他のツール、エンゲージメント活動に関する情報そして定性的なリサーチが組み合わさっています。このプラットフォームは、個々の発行体レベルとポートフォリオ・レベルの両方でサステナビリティ関連のリスクと機会を包括的に把握することができます。

S360®のフレームワークは、発行体レベルのボトムアップ分析向けに構築されており、この分析をポートフォリオ・レベルで組み合わせることができます。厳格な競合比較に基づく定量的スコアリング・モデルは、その他の分析と共に、運用チームが十分な情報に基づいた投資判断を行うのに役立ちます。

エンゲージメント

エンゲージメントに対するアプローチ

株式や債券の発行体との直接的なエンゲージメントは、ACIのサステナブル投資のアプローチにとって重要な要素です。

サステナブル・リサーチ・チームは運用チームと連携しながら、エンゲージメントのプロトコルを管理します。

エンゲージメント活動では、企業の価値に影響する可能性があると考えられる重要なサステナビリティ要素に焦点を当てています。サステナブル・リサーチ・チームは、持続可能な経済の実現に不可欠と考えられるサステナビリティ・テーマについて企業と対話を行うこともあります。

エンゲージメントを行う理由

サステナビリティ関連の機会とリスクの管理に対する企業のアプローチをより深く理解するため。

サステナビリティとそれに伴うリスクに関連する重要課題について、透明性の向上と情報開示の拡大を働きかけるため。

サステナビリティ関連のベストプラクティスと業界基準について協議するため。

企業のサステナビリティの実践に関して見通しを立て、必要に応じて変更を奨励するため。

株主提案に対するACIの見解を示すため。

議決権行使

サステナビリティ要素の一部は、発行体の長期的な財務実績に影響を及ぼす可能性があると考えています。

サステナブル・リサーチ・チームは、ポートフォリオにとって潜在的なサステナビリティの課題があると判断された提案について審査を行います。

サステナブル・リサーチ・チームは、インスティテューショナル・シェアホルダー・サービシーズ(ISS)による議決権行使に関する推奨など様々なインプットを取り入れ、財務的な重要性や提案の根底にあるサステナビリティ課題の潜在的なリスクや経済的影響をケースバイケースで分析します。

この評価を基に、サステナブル・リサーチ・チームは、ポートフォリオ・マネージャーに議決権行使に関する推奨を行います。最終的な行使内容の決定権はポートフォリオ・マネージャーが有しています。

サステナブル・リサーチ・チームは通常、提案とその経済的な影響、そして長期的に株主価値を最大化する可能性との間に重要な関連性があると判断した場合、適切に要点が盛り込まれたサステナビリティ関連の提案に対して支持を推奨します。

イノベーションによるサステナブル投資ソリューションの推進

運用チームの多くは、発行体の長期的な持続可能性に対する総合評価の一部としてサステナビリティ要素を組み込んでおり、投資戦略のパフォーマンスを最大化する上で役立つ可能性があります。お客様がポートフォリオのサステナビリティ関連の特性に対する具体的な目標を定めている場合もあり、こうした特有の要件を満たすよう設計されたサステナビリティ重視の投資ソリューションを提供することで対処しています。

サステナブル投資に対するアプローチ

重要なサステナビリティ要素を投資分析に明確に組み込み、より多くの情報に基づいた投資判断を行うことを目指しています。

規範に基づくスクリーニング

価値観に基づくスクリーニング

事業活動がお客様固有の価値観やガイドラインに合致しない、または「普遍的な規範」にそぐわない企業を選別し、除外します。

同業他社と比べてポジティブなサステナビリティのプロファイルやファクター(人的資本、炭素排出量など)を持つ企業を選択して投資します。

同業他社と比べてサステナビリティのプロファイルやファクター(人的資本、炭素排出量など)が向上している企業に投資を行い、よりサステナビリティの実践への移行を促します。

事業活動が特定のテーマや一連のテーマ(クリーンテクノロジー、エネルギー転換、ヘルスケアなど)に沿っており、環境や社会に関する特定の成果に貢献する意図を持つ企業に投資します。

金銭的リターンを伴いながら、社会や環境に対して測定可能なインパクトをもたらします。こうしたインパクトは、特定のテーマや枠組み(国連の持続可能な開発目標(SDGs)など)と関連付けられる場合もあります。

アメリカン・センチュリーの投資戦略の多くは、従来の財務分析に加えて、環境・社会・ガバナンス(ESG)データを用いてサステナビリティ要素をその投資プロセスに組み込んでいます。しかし、その際に、ポートフォリオ・マネージャーは全ての投資の意思決定に関してサステナビリティ関連の要素を検討しない可能性があります。また、たとえそうした要素が検討されるときでも、ポートフォリオの意思決定をする際に投資の他の属性がサステナビリティ要素を上回ると結論付ける場合があります。したがって、サステナビリティ要素を組み込むことは利用可能な投資機会を制限するおそれがあり、サステナビリティ要素を取り入れない運用と比べ、ポートフォリオがアウトパフォームする、もしくはそうならない場合もあります。ポートフォリオ・マネージャーが使用するESGデータは、標準化、一貫性、透明性が欠如している場合が多くあり、特定の企業については、そうしたデータが利用できないか、完全または正確でない場合があります。

サステナブル投資の定義:

インテグレーション:サステナビリティ関連の要素を組み込んだ投資戦略は、より多くの情報に基づいた投資判断を行うための取り組みの一環として、サステナビリティ要素を他の財務変数と併せて分析することにより投資決定を行うことを目指します。サステナビリティ要素を組み込んだポートフォリオは、サステナビリティ要素を組み込んでいない投資戦略をアウトパフォームする場合もあれば、しない場合もあります。ポートフォリオ・マネージャーは、サステナビリティ要素がどのようにポートフォリオの保有銘柄に影響を与えるかについての最終的な判断を行っており、、その分析に応じて、投資判断がサステナビリティ要素による影響を受けないこともあります。

サステナビリティ重視:サステナビリティ要素を重視した投資戦略は、通常の市場環境下において優れた長期的なリスク調整後のリターンを追求することに加え、サステナビリティの特性の促進を目的として、特定のサステナビリティ関連の基準に適合する有価証券に投資することを目指します。あるいは、従来の財務分析に加えて、この投資戦略は、特定の価値観や規範を満たさないサステナビリティ要素や事業活動に基づき、特定の銘柄、産業、またはセクターを除外することにより、投資対象を絞り込む場合があります。サステナビリティ重視により、ポートフォリオで利用可能な投資機会が制限される可能性があります。したがって、サステナビリティ重視のポートフォリオのパフォーマンスは、サステナビリティ要素を組み込まないポートフォリオと比べ、アンダーパフォームもしくは異なるパフォーマンスを示す場合があります。サステナビリティを重視した投資戦略には、除外、ポジティブ・スクリーニング、ベスト・イン・クラス、ベスト・イン・プログレス、テーマおよびインパクトのアプローチが含まれますが、これらに限定されません。

本情報は教育目的のみで提供されており、投資の助言として意図されたものではありません。

S360の独自のスコアリング・モデルは、第三者提供のデータを使用して、財務的に重要なサステナビリティ要素に関する発行体のパフォーマンスを同業他社と比較してまとめた定量的なスコアを生成します。S360の定量的スコアは、主にサブインダストリーレベルで最も関連性が高く、財務的に重要であり、かつ学術的研究や業界リサーチによって裏付けされた課題や指標によって決定されます。S360の定量的スコアは、個々のサステナビリティ要素に対して生成されます。その後、これらのスコアは適切な加重によって合算され、環境、社会、ガバナンス(ESG)の3本の柱に対する個別スコアが生成されます。そして、これらのスコアを合算し、総合的なS360の定量的スコアを算出します。すべてのスコアは0~10の範囲で、、サブインダストリー内での相対評価となっています。ファンダメンタル投資のアナリストは、ESGの3つ柱のそれぞれrのスコアにマイナスかプラスで0.5、1、2のいずれかのトレンド調整を適用することで、発行体のサステナビリティ実践に対する定性的な見解を反映させる場合や、このモデルでは捕捉できない追加のサステナビリティ関連情報を考慮に入れる場合があります。S360の定量的スコアは会計年度に連動しており、現時点では過去の実績データは考慮されていません。サステナビリティは銘柄の購入を決定する際に運用チームが考慮する多くの要素の1つであるため、定量的スコアが低い場合、トレンドが悪い場合、またはレッド・ゾーンのフラグが立てられている場合でも、その銘柄を購入できないわけではありません。特定の銘柄に対する言及は例示を目的としたものであり、有価証券の売買を推奨するものではありません。提示された見解および推定は当社の判断であり、他のポートフォリオのデータと共に、予告なしに変更される場合があります。

S360のスコアリング・モデルが使用する第三者のESGデータは、サステナビリティ要素について統一的な規制および報告基準がない場合があります。さらに、当該データの一部は、情報源の間で食い違いがみられ、場合によっては不正確である可能性があります。また、データは現時点で多くの発行体について入手できないことがあり、入手可能であっても、多くの場合、運用チームが検討するサステナビリティ要素の一部にとどまり、すべてが含まれているわけではありません。

アメリカン・センチュリー・インベストメント・マネージメント(アジアパシフィック) リミテッドは、 証券・先物管理委員会 (「SFC」)からのタイプ1およびタイプ4の登録資格を保有しています。この資料は情報提供のみを目的として作成されており、当該資料に記載されている有価証券やアドバイス、サービス、投資戦略または商品を提供、販売の推奨や購入の勧誘をすることを意図したものではありません。この資料の内容は、規制当局によってレビューされていません。アメリカン・センチュリー・インベストメント・マネジメント・インクは日本で登録されていません。

当ホームページは、英語版で作成されてコンプライアンス審査を行い、それを日本語版に翻訳したものです。英語版と日本語版が同じ意味になるように最善を尽くしておりますが、仮に不一致があった場合は英語版の文言が優先します。

Copyright 2025 American Century Proprietary Holdings, Inc. 無断転載禁止